本文以中國(guó)機(jī)床工具工業(yè)協(xié)會(huì)重點(diǎn)聯(lián)系企業(yè)統(tǒng)計(jì)資料為主要依據(jù),結(jié)合國(guó)統(tǒng)局機(jī)床產(chǎn)量數(shù)據(jù)和海關(guān)進(jìn)出口數(shù)據(jù)、有關(guān)分會(huì)的運(yùn)行分析報(bào)告,以及協(xié)會(huì)行業(yè)調(diào)研情況,對(duì)2022年機(jī)床工具行業(yè)運(yùn)行情況進(jìn)行簡(jiǎn)要介紹與分析。一、機(jī)床工具行業(yè)運(yùn)行基本情況中國(guó)機(jī)床工具工業(yè)協(xié)會(huì)重點(diǎn)聯(lián)系企業(yè)2022年1-12月累計(jì)完成營(yíng)業(yè)收入同比下降0.3%,與2021年?duì)I業(yè)收入基本持平。2021年協(xié)會(huì)重點(diǎn)聯(lián)系企業(yè)營(yíng)業(yè)收入同比增長(zhǎng)26.2%,基數(shù)較高。2022年在二、四季度兩次嚴(yán)重疫情沖擊情況下,營(yíng)業(yè)收入仍達(dá)到同比基本持平實(shí)屬不易。從具體分行業(yè)看,金屬成形機(jī)床、磨料磨具、滾動(dòng)功能部件行業(yè)同比增長(zhǎng),金屬切削機(jī)床、工量具、數(shù)控裝置、機(jī)床附件、機(jī)床電器行業(yè)同比下降。圖1是2020-2022三年期間重點(diǎn)聯(lián)系企業(yè)營(yíng)業(yè)收入同比增速情況的對(duì)比。圖1 重點(diǎn)聯(lián)系企業(yè)營(yíng)業(yè)收入同比增速情況圖1所示為新冠疫情三年機(jī)床工具行業(yè)營(yíng)業(yè)收入變化:2020年年初疫情爆發(fā),營(yíng)業(yè)收入大幅下降,隨著疫情被控制,年內(nèi)逐月恢復(fù)至增長(zhǎng);2021年延續(xù)恢復(fù)態(tài)勢(shì),全年實(shí)現(xiàn)較高增幅;2022年,年初以增勢(shì)開局,年內(nèi)兩度因疫情產(chǎn)生波動(dòng),年底恢復(fù)至與上年基本持平。在三年中,2022年是在波動(dòng)中克服困難,力保恢復(fù)的一年。中國(guó)機(jī)床工具工業(yè)協(xié)會(huì)重點(diǎn)聯(lián)系企業(yè)2022年1-12月實(shí)現(xiàn)利潤(rùn)總額同比增長(zhǎng)43.7%。利潤(rùn)總額的增長(zhǎng),主要是由于行業(yè)總體長(zhǎng)時(shí)期處于較低盈利水平,利潤(rùn)總額基數(shù)較低,同時(shí)也反映了產(chǎn)品結(jié)構(gòu)的升級(jí)。各級(jí)政府的助企紓困政策也是重要因素。從具體分行業(yè)看,金屬切削機(jī)床、金屬成形機(jī)床、磨料磨具、機(jī)床電器行業(yè)同比增長(zhǎng),其他分行業(yè)同比下降。所有分行業(yè)都處于盈利狀態(tài)。同期,協(xié)會(huì)重點(diǎn)聯(lián)系企業(yè)中虧損企業(yè)占比為19.7%,與上年同期持平。2022年12月,協(xié)會(huì)重點(diǎn)聯(lián)系企業(yè)存貨同比增長(zhǎng)10.8%。其中,原材料同比增長(zhǎng)9.6%,產(chǎn)成品同比增長(zhǎng)10.9%。從具體分行業(yè)看,各分行業(yè)存貨均同比增長(zhǎng)。金屬切削機(jī)床、金屬成形機(jī)床、機(jī)床附件行業(yè)原材料和產(chǎn)成品均同比增長(zhǎng);工量具、機(jī)床電器行業(yè)原材料同比下降,產(chǎn)成品同比增長(zhǎng);磨料磨具、滾動(dòng)功能部件行業(yè)原材料同比增長(zhǎng),產(chǎn)成品同比下降;數(shù)控裝置行業(yè)原材料和產(chǎn)成品均同比下降。二、金屬加工機(jī)床行業(yè)運(yùn)行情況1.金屬加工機(jī)床生產(chǎn)額與消費(fèi)額根據(jù)中國(guó)機(jī)床工具工業(yè)協(xié)會(huì)測(cè)算,2022年我國(guó)金屬加工機(jī)床生產(chǎn)額1823.0億元人民幣(271.1億美元),同比增長(zhǎng)5.1%,其中金屬切削機(jī)床生產(chǎn)額1158.4億元人民幣(172.2億美元),同比增長(zhǎng)3.3%;金屬成形機(jī)床生產(chǎn)額664.6億元人民幣(98.8億美元),同比增長(zhǎng)8.4%。2022年我國(guó)金屬加工機(jī)床消費(fèi)額1843.6億元人民幣(274.1億美元),同比降低1.9%,其中金屬切削機(jī)床消費(fèi)額1240.3億元人民幣(184.4億美元),同比降低4.3%;金屬成形機(jī)床消費(fèi)額603.3億元人民幣(89.7億美元),同比增長(zhǎng)3.5%。2.機(jī)床產(chǎn)量與產(chǎn)值情況根據(jù)國(guó)統(tǒng)局公布的規(guī)模以上企業(yè)統(tǒng)計(jì)數(shù)據(jù),2022年金屬加工機(jī)床產(chǎn)量情況詳見表1。表1 2022年規(guī)模以上企業(yè)金屬加工機(jī)床產(chǎn)量情況

機(jī)床類別 |

產(chǎn)量(萬臺(tái)) |

同比增長(zhǎng)(%) |

金屬切削機(jī)床 |

57.2 |

-13.1 |

金屬成形機(jī)床 |

18.3 |

-15.7 |

圖2和圖3分別為2020-2022三年金屬切削機(jī)床和金屬成形機(jī)床產(chǎn)量同比增速情況的對(duì)比。圖2 金屬切削機(jī)床產(chǎn)量同比增速情況圖3 金屬成形機(jī)床產(chǎn)量同比增速情況圖2、圖3所示金屬切削機(jī)床和金屬成形機(jī)床產(chǎn)量在疫情三年的變化趨勢(shì),與圖1營(yíng)業(yè)收入變化趨勢(shì)基本相似,但2022年全年及大部分月份的機(jī)床產(chǎn)量同比下降。協(xié)會(huì)重點(diǎn)聯(lián)系企業(yè)2022年1-12月累計(jì)數(shù)據(jù)顯示,金屬切削機(jī)床產(chǎn)量同比下降23.3%,產(chǎn)值同比下降5.4%。其中數(shù)控金屬切削機(jī)床產(chǎn)量同比下降22.7%,產(chǎn)值同比下降5.1%。金屬成形機(jī)床產(chǎn)量同比下降15.9% ,產(chǎn)值同比增長(zhǎng)18.1%。其中數(shù)控金屬成形機(jī)床產(chǎn)量同比下降13.2%,產(chǎn)值同比增長(zhǎng)23.0%。3.營(yíng)業(yè)收入、利潤(rùn)總額與存貨情況2022年1-12月,中國(guó)機(jī)床工具工業(yè)協(xié)會(huì)重點(diǎn)聯(lián)系企業(yè)中金屬切削機(jī)床營(yíng)業(yè)收入同比下降5.6%,金屬成形機(jī)床同比增長(zhǎng)17.5%。金屬切削機(jī)床利潤(rùn)總額同比增長(zhǎng)63.8%,金屬成形機(jī)床同比增長(zhǎng)63.1%。金屬切削機(jī)床行業(yè)虧損面為18.8%,比上年同期收窄2.9個(gè)百分點(diǎn);金屬成形機(jī)床行業(yè)虧損面為28.6%,與上年同期持平。金屬切削機(jī)床產(chǎn)成品存貨同比增長(zhǎng)9.2%,金屬成形機(jī)床產(chǎn)成品存貨同比增長(zhǎng)33.0%。根據(jù)協(xié)會(huì)對(duì)重點(diǎn)聯(lián)系企業(yè)金屬加工機(jī)床訂單情況的統(tǒng)計(jì),2022年金屬切削機(jī)床、金屬成形機(jī)床訂單同比情況詳見表2。

序號(hào) |

機(jī)床類別 |

訂單類別 |

同比增長(zhǎng)(%) |

1 |

金屬切削機(jī)床 |

新增訂單 |

-10.9 |

在手訂單 |

0.5 |

2 |

金屬成形機(jī)床 |

新增訂單 |

41.8 |

在手訂單 |

83.1 |

金屬切削機(jī)床新增訂單和在手訂單年內(nèi)一直處于同比下降狀態(tài),但降幅逐月收窄。年底新增訂單仍同比下降,在手訂單已恢復(fù)增長(zhǎng),生產(chǎn)經(jīng)營(yíng)緩慢恢復(fù)。金屬成形機(jī)床新增訂單和在手訂單同比顯著增長(zhǎng),且增幅高于上年。2022年機(jī)床工具行業(yè)進(jìn)出口總體平穩(wěn),進(jìn)口波動(dòng)下行,出口保持增長(zhǎng)。根據(jù)中國(guó)海關(guān)數(shù)據(jù),2022年機(jī)床工具進(jìn)出口總額333.6億美元,同比增長(zhǎng)0.9% 。其中,進(jìn)口124.0億美元,同比下降10.2%;出口209.5億美元,同比增長(zhǎng)9.0%。2022年機(jī)床工具進(jìn)出口保持了自2019年6月以來的順差態(tài)勢(shì)。順差為85.5億美元,順差同比增長(zhǎng)58.1%。2022年呈現(xiàn)貿(mào)易順差的有磨料磨具(38.9億美元),木工機(jī)床(23.4億美元),切削刀具(23.3億美元),金屬成形機(jī)床(9.1億美元),機(jī)床功能部件(含零件)(1.3億美元),鑄造機(jī)(0.9億美元),量具量?jī)x(0.5億美元),數(shù)控裝置(0.4億美元),共8個(gè)商品領(lǐng)域。與上年相比,新增機(jī)床功能部件(含零件)和量具量?jī)x兩個(gè)商品領(lǐng)域。圖4和圖5分別是機(jī)床工具主要產(chǎn)品類別累計(jì)進(jìn)口情況和出口情況。圖4 機(jī)床工具產(chǎn)品累計(jì)進(jìn)口情況(億美元)由圖4可見,金屬切削機(jī)床在機(jī)床工具進(jìn)口額中居首位,占進(jìn)口總額的45.2%,其次是機(jī)床功能部件,占13.3%。與上年同期相比,除數(shù)控裝置和鑄造機(jī)以外,其他商品進(jìn)口額均有所下降。圖5 機(jī)床工具產(chǎn)品累計(jì)出口情況(億美元)由圖5可見,磨料磨具、金屬切削機(jī)床、切削刀具出口額居前三位,分別占出口總額的22.1%,21.0%,18.2%,合計(jì)占出口總額的61.2%。與上年同期相比,除木工機(jī)床以外,其他商品出口額均有所增長(zhǎng)。2022年1-12月金屬加工機(jī)床進(jìn)口總體呈現(xiàn)進(jìn)口下降,出口增長(zhǎng)趨勢(shì)。2022年1-12月金屬加工機(jī)床進(jìn)口額66.0億美元,同比下降11.5%。其中,金屬切削機(jī)床進(jìn)口額56.1億美元,同比下降10.1%;金屬成形機(jī)床進(jìn)口額9.9億美元,同比下降19.0%。2022年1-12金屬加工機(jī)床出口額62.9億美元,同比增長(zhǎng)18.3%。其中,金屬切削機(jī)床出口額43.9億美元,同比增長(zhǎng)20.4%;金屬成形機(jī)床出口額19.0億美元,同比增長(zhǎng)13.6%。在貿(mào)易差額上,金屬加工機(jī)床總計(jì)逆差縮小為3.1億美元,比上年減少了18.3億美元。其中金屬切削機(jī)床逆差額為12.2億美元,比上年減少13.7億美元;金屬成形機(jī)床為順差9.1億美元,比上年增加4.6億美元。(1)進(jìn)口金額排前五位的金屬加工機(jī)床品種2022年1-12月進(jìn)口前五位品種的進(jìn)口金額合計(jì)占比79.4%(詳見表3)。表3 2022年1-12月進(jìn)口金額排前五位的金屬加工機(jī)床品種

排名 |

金屬加工機(jī)床

品種

|

進(jìn)口金額

(億美元)

|

同比(%) |

占比(%) |

1 |

加工中心 |

23.7 |

-11.0 |

36.0 |

2 |

特種加工機(jī)床 |

10.8 |

-12.4 |

16.3 |

3 |

磨床 |

8.1 |

-12.0 |

12.2 |

4 |

車床 |

5.2 |

-16.7 |

7.8 |

5 |

齒輪加工機(jī)床 |

4.6 |

48.1 |

7.0 |

2022年1-12月出口前五位的品種出口金額合計(jì)占比65.3%(詳見表4)。表4 2022年1-12月出口金額排前五位的金屬加工機(jī)床品種

排名 |

金屬加工機(jī)床

品種

|

出口金額

(億美元)

|

同比(%) |

占比(%) |

1 |

特種加工機(jī)床 |

19.7 |

19.4 |

31.2 |

2 |

車床 |

7.3 |

37.8 |

11.6 |

3 |

成形折彎?rùn)C(jī) |

5.0 |

19.5 |

8.0 |

4 |

加工中心 |

4.7 |

60.6 |

7.4 |

5 |

其他成形機(jī)床 |

4.5 |

23.5 |

7.1 |

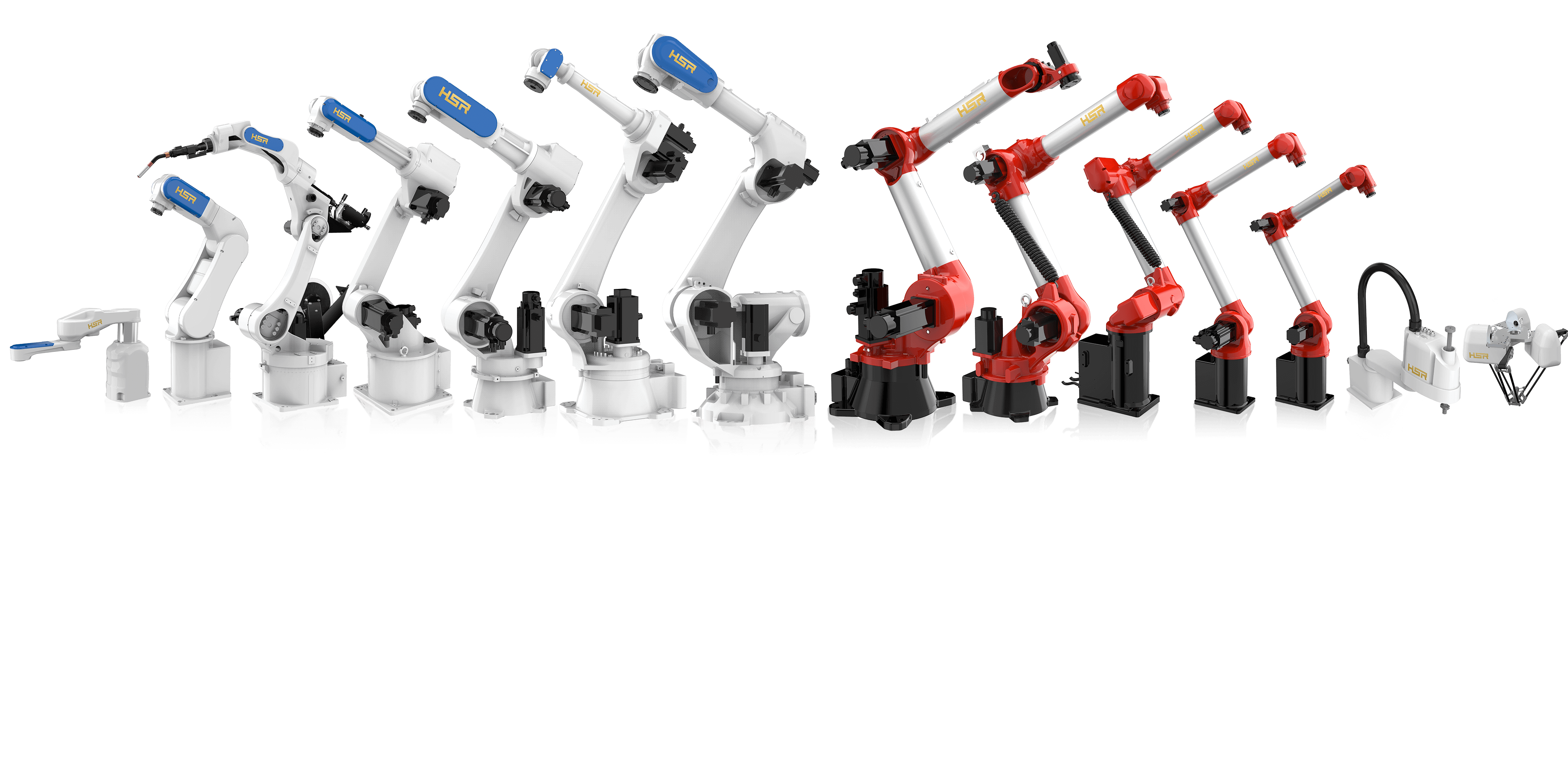

四、全年行業(yè)運(yùn)行特點(diǎn)1.進(jìn)出口結(jié)構(gòu)進(jìn)一步優(yōu)化2022年機(jī)床工具進(jìn)出口結(jié)構(gòu)繼續(xù)呈現(xiàn)可喜變化。一是貿(mào)易順差繼續(xù)擴(kuò)大。金屬切削機(jī)床雖然仍是逆差,但逆差額比上年縮小。二是加工中心、數(shù)控車床等技術(shù)含量較高的機(jī)床出口同比明顯增長(zhǎng),金屬加工機(jī)床出口品種結(jié)構(gòu)有所優(yōu)化。2022年,金屬成形機(jī)床和磨料磨具行業(yè)的營(yíng)業(yè)收入和利潤(rùn)總額的增長(zhǎng)較為突出。新能源汽車的快速發(fā)展給金屬成形機(jī)床行業(yè)帶來大量訂單,但訂單主要集中部分企業(yè)。磨料磨具行業(yè)在半導(dǎo)體和新能源行業(yè)高速發(fā)展帶動(dòng)下,銷售規(guī)模和盈利水平增長(zhǎng)顯著。3.機(jī)床單臺(tái)價(jià)值提高,利潤(rùn)水平有所改善2022年金屬切削機(jī)床和金屬成形機(jī)床產(chǎn)量均同比下降,但根據(jù)協(xié)會(huì)重點(diǎn)聯(lián)系企業(yè)統(tǒng)計(jì)數(shù)據(jù),機(jī)床單臺(tái)產(chǎn)值明顯提高。同時(shí),這兩個(gè)分行業(yè)的利潤(rùn)水平較以前年份也有明顯改善。除去價(jià)格變動(dòng)等因素之外,用戶需求明顯升級(jí)帶來的產(chǎn)品自動(dòng)化、智能化需求提高,成套、成線訂單大幅度增加,也是重要因素。這從一個(gè)側(cè)面反映了行業(yè)產(chǎn)品結(jié)構(gòu)的優(yōu)化。4.行業(yè)運(yùn)行受新冠疫情影響較嚴(yán)重機(jī)床工具行業(yè)在2022年年初延續(xù)了上年增長(zhǎng)態(tài)勢(shì),實(shí)現(xiàn)了兩位數(shù)增長(zhǎng)。但3月下旬開始上海、北京等多地爆發(fā)疫情,進(jìn)入四季度之后全國(guó)多地又出現(xiàn)嚴(yán)重疫情,機(jī)床工具行業(yè)企業(yè)的生產(chǎn)經(jīng)營(yíng)普遍受到?jīng)_擊。疫情影響的時(shí)間長(zhǎng)度和地域范圍都是三年疫情中最嚴(yán)重的一年。(1)2023年是貫徹黨的二十大精神的開局之年。2022年底的中央經(jīng)濟(jì)工作會(huì)議強(qiáng)調(diào)2023年要推動(dòng)經(jīng)濟(jì)運(yùn)行整體好轉(zhuǎn),實(shí)現(xiàn)質(zhì)的有效提升和量的合理增長(zhǎng)。2023年我國(guó)經(jīng)濟(jì)運(yùn)行有望總體回升。(2)2023年中國(guó)經(jīng)濟(jì)有可能成為全球經(jīng)濟(jì)亮點(diǎn)。國(guó)際貨幣基金組織將全球經(jīng)濟(jì)預(yù)期由2.7%上調(diào)至2.9%,主要原因是中國(guó)經(jīng)濟(jì)的恢復(fù)。該機(jī)構(gòu)大幅上調(diào)中國(guó)經(jīng)濟(jì)增長(zhǎng)預(yù)期至5.2%,認(rèn)為中國(guó)優(yōu)化調(diào)整防疫政策,為經(jīng)濟(jì)更快增長(zhǎng)鋪平道路。(3)2023年1月份中國(guó)制造業(yè)采購經(jīng)理指數(shù)(PMI)為50.1,較上月提高3.1個(gè)百分點(diǎn),且時(shí)隔三個(gè)月后重回?cái)U(kuò)張區(qū)間。反映了疫情防控政策調(diào)整后,制造業(yè)景氣迅速回升的勢(shì)頭比較強(qiáng)勁。(1)國(guó)際形勢(shì)錯(cuò)綜復(fù)雜,全球經(jīng)濟(jì)復(fù)蘇基礎(chǔ)不穩(wěn)。俄烏沖突持續(xù)升級(jí),歐美發(fā)達(dá)經(jīng)濟(jì)體通脹仍處高位,持續(xù)實(shí)施緊縮貨幣政策,經(jīng)濟(jì)可能會(huì)陷入衰退。(2)三年疫情對(duì)經(jīng)濟(jì)的影響需要一定時(shí)間恢復(fù),需求收縮、供給沖擊、預(yù)期轉(zhuǎn)弱三重壓力仍然較大。機(jī)床工具市場(chǎng)需求的恢復(fù)比用戶行業(yè)還要滯后一些。(3)機(jī)床工具行業(yè)各分行業(yè)不同程度受到供應(yīng)鏈?zhǔn)茏琛⒃牧虾腿斯さ瘸杀旧仙⑷瞬艆T乏,尤其是金屬切削機(jī)床等行業(yè)訂單不足等問題困擾,目前生產(chǎn)經(jīng)營(yíng)壓力仍然較大。3.對(duì)2023年行業(yè)形勢(shì)的預(yù)判綜合各種因素判斷,隨著我國(guó)經(jīng)濟(jì)總體回升,2023年機(jī)床工具行業(yè)將繼續(xù)恢復(fù)性增長(zhǎng)。在預(yù)期好轉(zhuǎn)情況下,全年有望實(shí)現(xiàn)5%左右的增長(zhǎng)。